Le nombre des bénéficiaires augmente plus rapidement que celui des cotisants

– Le ratio entre le nombre total de retraités et les travailleurs passerait de

24,1% à 74% en 2050

Le système de retraite marocain s’achemine vers des horizons sombres qui

remettraient en cause sa viabilité en 2050. C’est essentiellement la transition

démographique qui serait à l’origine des déficits considérables qu’accuseraient

les caisses de retraite et qui iront en s’amoncelant à partir de la décennie

présente. C’est ce que conclut la récente étude réalisée par le Haut

Commissariat au Plan et dont les résultats viennent de faire l’objet d’une

conférence-débat.

Avec les appréciations de cette étude concernant la situation financière des

caisses de retraite, il faudrait également retenir les impacts de ces déficits

sur l’économie. L’étude du HCP retient plusieurs scénarios dans perspective de

réduction des déficits, dont les résultats sont, dans notre dossier ci-après,

présentés succinctement. Cette étude constitue une base de réflexion

susceptibles d’orienter les réformes à entreprendre nécessairement au niveau de

ce secteur, laquelle doit aussi prendre en considération les solutions mises en

œuvre dans le cadre de la solvabilité et du management des risques certains que

présentent ces caisses de retraites dont le nombre de cotisants est faible.

Le système de retraite marocain se caractérise par la coexistence de plusieurs

régimes de retraites, différents les uns des autres quant à leur statut

juridique, leur mode de gestion, leurs ressources, et leurs modalités de

prestations. Il se compose principalement de trois régimes publics obligatoires

(CMR, la CNSS, le RCAR) et un régime facultatif (CIMR) géré par le secteur

privé.

La population cotisante à ces régimes de retraite a enregistré, au cours de la

période 2000-2009, un accroissement annuel moyen de 3,9%. Elle s’élève à près de

3,2 millions de travailleurs, ce qui représente 30% de la population active

occupée en 2009, niveau jugé relativement faible comparativement à d’autre pays

(60% dans les économies de transition, 80% dans les pays de l’OCDE).

Le niveau faible du taux de couverture s’explique par les facteurs structurels

du marché de l’emploi, notamment un taux d’emploi de l’ordre de 45% et un taux

de sous emploi d’environ 11%. Ceci est dû au niveau faible des taux d’activité,

notamment des femmes, et aux rigidités entravant le développement du tissu

productif (coût de production élevé, faible progrès technologique, etc.) se

traduisant en conséquence par une faible capacité d’absorption de l’offre

d’emploi particulièrement des qualifications (taux de chômage national de 9%). A

cela s’ajoute, le poids du secteur agricole dans l’emploi, avec plus de 40% des

actifs occupés, mais avec une grande fréquence des emplois saisonniers.

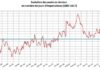

En outre, le nombre de bénéficiaires augmente depuis quelques années plus

rapidement que celui de l’effectif des cotisants. Il s’est accru en moyenne de

6,3% au cours de la période 2000-2009 conduisant ainsi à une détérioration

continue du rapport démographique des caisses de retraite.

Ce rapport est passé de 15 actifs en moyenne pour un seul retraité en 1980 à 5,8

actifs en 1993 et à 4,6 actifs en 2009.

L’analyse de l’évolution de chaque caisse cache des tendances contrastées. Le

rapport démographique pour la CNSS reste relativement élevé, aux alentours de

8,3 actifs pour un bénéficiaire, au lieu de 2,7 actifs pour la CMR et de 2,1

actifs pour la RCAR.

La dégradation du rapport démographique à entrainé un déséquilibre entre les

dépenses et les ressources des différents régimes. En effet, alors que le niveau

des cotisations des différentes caisses est en baisse continue, passant de 3,43%

du PIB en 2005 à 3,2% en 2009, celui des dépenses s’est accru progressivement,

de 2,51% du PIB à 2,97% respectivement. En conséquence, l’excédent financier de

l’ensemble des caisses a tendance à diminuer, passant de 0,93% du PIB en 2005 à

0,23% en 2009.

La tendance à la dégradation de la situation financière s’explique, en outre,

par le niveau élevé de prestations de certaines composantes du système de

retraites. En effet, bien que le taux de remplacement (rapport entre la première

pension et le dernier salaire), pour un individu qui travaille de 25 à 59 ans,

se situe à près de 45% pour la CNSS, à 54,4% pour le RACR et à 60% pour la CIMR.,

il reste plus élevé, de l’ordre de 85% pour la CMR où la retraite dépend du

dernier salaire perçu.

Par ailleurs, la situation financière des systèmes de retraite sera encore plus

affectée dans l’avenir en raison de la transition démographique avancée au Maroc

et du changement profond qu’il produit dans la pyramide des âges. L’effectif des

personnes âgées de 60 ans et plus passerait de 2,7 millions en 2010 à 10,1

millions en 2050, année où elle représenterait 24,5% de la population totale

alors qu’elle ne constituait que 7,2% et 8,1%, respectivement en 1960 et 2004.

Le rapport de dépendance défini comme le rapport entre le nombre de personnes en

âge d’activité par personne âgées de 60 ans et plus, se situerait à 2,4

individus en 2050 au lieu de 7,7 en 2010.

Dans le but d’évaluer l’impact du choc démographique sur la viabilité financière

du système de retraite, sur l’épargne, sur l’investissement et partant sur la

croissance économique, le Haut commissariat au Plan (HCP), en collaboration avec

le CEPII en France, a développé un modèle d’équilibre général à générations

imbriquées pour projeter la tendance de la situation actuelle et simuler des

scénarios alternatifs sur la base d’une ensemble d’hypothèses concernant le

système de retraite au Maroc. Ce modèle, qui prend en considération

l’interaction entre la sphère économique et les régimes de retraite, fournit un

cadre cohérent qui permet d’analyser les impacts du choc démographique sur

l’évolution de l’offre du travail et du capital toute en différenciant les

comportements des générations en termes de participation au marché du travail et

en termes de consommation et d’épargne.

Ainsi, un premier scénario a été étudié (scenario de base S1) et traite de

l’impact, à législation inchangée, de l’évolution démographique sur la situation

financière du système de retraite marocain et sur la situation macroéconomique.

Dans ce premier scenario, la transition démographique se traduirait, par une

détérioration de la situation financière des régimes de retraite. Sous

l’hypothèse que les régimes de retraite continueraient de couvrir près de 30%

seulement des actifs occupés, le ratio entre le nombre total de retraités et

travailleurs (y compris ceux non couverts) augmenterait de 7% en 2010 à près de

22,1% en 2050. En se limitant aux travailleurs couverts, ce ratio passerait de

24,1% à 74% respectivement.

La dégradation des rapports de dépendance serait plus accentuée pour la CNSS.

Ainsi, si le nombre des actifs affiliés à la CNSS devrait augmenter de 50% d’ici

2050, celui des retraités serait multiplié par 6,6 fois à cet horizon, et ces

indicateurs seraient respectivement de 7% et 2,6 fois pour la CMR et de 15,6% et

3,2 fois pour le RCAR.

Dans ce contexte, la dépense totale des retraites devrait représenter 10% du PIB

à l’horizon 2050, alors qu’elle ne représente que 3% du PIB en 2010. En

revanche, les recettes seraient en baisse, passant respectivement de 3,2% du PIB

à 2,6%. Cet écart, croissant au court du temps, va générer des déficits

considérables, de l’ordre de 7,4% du PIB en 2050 au lieu d’un léger excédent de

0,23% du PIB en 2009.

Par caisse, le déficit devrait atteindre 4,5% du PIB en 2050 pour la CNSS, alors

que pour la CMR et la CIMR, il se situerait entre 1,5 et 2% du PIB. Ces déficits

pourraient être comblés par les réserves importantes accumulées par les caisses

de retraite. Toutefois, cette situation entraînerait progressivement un

épuisement des réserves, qui deviendraient négatives en 2026 pour l’ensemble des

caisses. Par régime, les réserves deviennent négatives en 2023 pour la CNSS, en

2022 pour la CIMR et en 2025 pour la CMR. Pour la RCAR, par contre, les réserves

deviennent négatives seulement à partir de 2052.

Ces déficits considérables du système de retraite, implique une réduction de

l’épargne publique et donc de l’épargne agrégée. L’effet du vieillissement sur

l’épargne agrégée se reflète directement sur l’investissement, le ratio entre

les investissements et le PIB baisserait de 10 points à l’horizon 2050.

L’effet négatif sur l’investissement se reflète sur l’accumulation du stock de

capital disponible dans l’économie. L’effet combiné sur le stock de capital et

sur l’offre de travail comporterait une évolution à la hausse du capital par

unité de travail efficace, ce qui implique une augmentation au cours du temps de

la productivité marginale du travail et donc du salaire par unité de travail

efficace, et une baisse au cours du temps de la productivité marginale du

capital et donc du taux de rémunération du capital.

L’effet de l’accroissement de la population active occupée sur la croissance

économique potentielle serait néanmoins atténué par l’évolution défavorable du

stock de capital disponible. La croissance économique devrait ainsi fléchir

significativement pour se situer à près de 2% à l’horizon 2050.

Parallèlement au scénario de base, d’autres scénarios ont également étudiés. Les

premiers traitent de différentes hypothèses de réformes qui permettraient de

maintenir, à chaque période, l’équilibre financier du système de retraite

(ajustement des taux de cotisation et de la générosité du système de retraite),

ou qui pourraient alléger les conséquences négatives du vieillissement

(extension de la couverture pour tous les nouveaux travailleurs et augmentation

de l’âge légal de départ à la retraite). Les autres étudient les effets d’une

amélioration du taux d’emploi, encore faible au Maroc, sur la situation des

caisses de retraite et l’opportunité d’une réorganisation institutionnelle des

systèmes de retraite dans le sens d’une unification de certains d’entre eux.

Scénarios d’équilibrage des régimes de retraites (S2 et S3) :

Les ajustements nécessaires à l’équilibre de chaque caisse sont colossaux

Deux simulations sont conduites pour déterminer les ajustements nécessaires pour

équilibrer à chaque période tous les régimes de retraite, c’est-à-dire d’annuler

le déficit technique. Dans le scénario S2, des modifications sont appliquées

dans la même mesure aux taux de cotisations salariales et patronales, alors le

scénario S3 traite de la réduction de la générosité de chaque régime de

retraite.

Le scenario S2 montre que les ajustements nécessaires pour garantir l’équilibre

de chaque caisse sont colossaux. Les taux de cotisation devraient passer de

11,89% à 65% entre 2010 et 2050 pour la CNSS, de 20% à 50,5% pour la CMR, de 18%

à 72,7% pour le RACR et de 12,84% à 63,7% pour la CIMR.

Concernant le scénario S3, les efforts demandés aux retraités seraient

excessivement importants.

La réduction de la valeur des retraites devraient représenter en 2015 près de

23% pour la CMR, 20% pour la CNSS, 49,4% pour la CIMR et près de 60% pour la

RACR, et les réductions seraient encore importantes d’ici 2050.

L’élimination des déficits générés par le système de retraite permettrait

d’augmenter l’épargne publique par rapport au scénario de base, mais de dégrader

par ailleurs l’épargne privée.

Globalement, l’épargne agrégée serait en légère amélioration et par conséquent

les investissements. Le taux d’investissement s’accroitrait de plus de deux

points et demi dans les deux scénarios, et par conséquent, la croissance

économique de 0,06 à 0,11 point.

Augmentation de l’âge légal de départ à la retraite (S4)

Une deuxième mesure qui pourrait être mise en place afin d’augmenter le nombre

de cotisants consiste à augmenter l’âge légal de départ à la retraite. Dans ce

scénario, il est supposé que l’âge légal est augmenté à 62 à partir de 2015 ans

au lieu de 60 ans actuellement.

L’augmentation de l’âge légal de départ à la retraite aurait un effet légèrement

positif sur le nombre de travailleurs. En fait, le taux d’emploi, c’est-à-dire

le ratio entre le nombre total de travailleurs et la population en âge de

travailler, augmenterait entre 0,3 et 0,5 pp par rapport au scénario de base.

Par contre, la réforme aurait un effet très limité sur le nombre de cotisants.

En fait, à cause du faible niveau du taux de couverture, le ratio entre le

nombre des travailleurs couverts et la population en âge de travailler reste

pratiquement inchangé par rapport au scénario de base.

L’effet macroéconomique de cette réforme est très modeste. Le déficit agrégé du

système de retraite représenterait, en 2050, 7% du PIB au lieu de 7,4% du

scénario de base et les effets sur l’investissement et la croissance économique

sont aussi insignifiants.

La raison de l’inefficacité d’une réforme visant à augmenter l’âge légal de

départ à la retraite est liée au fait que, parmi les individus âgés entre 60 et

62 ans, une fraction importante est inactive ou bien n’est pas couverte.

Rendre obligatoire l’affiliation pour tous les individus qui commencent à

travailler

Une première mesure qui pourrait être adoptée afin d’augmenter le nombre de

cotisants consiste à rendre obligatoire l’affiliation pour tous les individus

qui commencent à travailler. Dans ce scénario, il est supposé que tous les

individus qui commencent à travailler à partir de 2015 sont obligés de cotiser à

la CNSS. Cette réforme, permettrait d’augmenter progressivement le taux de

couverture, lequel pourrait atteindre presque 90% à l’horizon 2050 au lieu 30%

retenu dans le scénario de base S1.

Cette réforme permettrait de réduire légèrement les dépenses totales rapportées

au PIB, grâce à son effet positif sur l’évolution du PIB et du fait que les

nouveaux cotisants ne vont toucher leur retraite qu’à partir de 2060. Ainsi, la

masse des cotisations devrait représenter 4,1% du PIB en 2050, au lieu de 2,6%

projeté dans le scénario de base et le déficit agrégé du système de retraite

serait respectivement de 4,9% du PIB au lieu de 7,3%.

Au plan macroéconomique, la réduction du déficit total généré par le système de

retraite produit une augmentation de l’épargne publique, mais l’obligation de

cotisation pour les nouveaux travailleurs se traduirait par une baisse de

l’épargne privée. Avant 2040, l’amélioration de l’épargne publique par rapport

au scénario de base l’emporterait sur la dégradation de l’épargne privée,

induisant ainsi une amélioration de l’épargne agrégée et par conséquent de

l’investissement et de la croissance économique. Au-delà de cette date,

l’épargne agrégée, et partant l’investissement, se détériorerait par rapport au

scénario de base.

Le sentier de croissance économique suivrait cette trajectoire d’évolution de

l’investissement, autrement dit une amélioration de la croissance pendant la

moitié la période et le début d’un recul du rythme de croissance à l’horizon

2050.

En cas d’augmentation des taux d’activité, le déficit du système de retraite

serait de 5,5% du PIB au lieu de 7,4%

Alors que dans le scénario de base, les taux d’activité sont supposés rester

constants sur la base des niveaux récemment observés, le présent scénario évalue

les effets d’une évolution à la hausse des taux d’activité au Maroc. Ainsi, pour

les nouvelles générations qui entrent sur le marché du travail à partir de 2015,

il est supposé que les taux d’activité des femmes se situeraient au même niveau

de ceux des hommes du même âge, induisant en conséquence une augmentation

progressive du taux d’emploi au niveau national de plus de 21,5 points en 2050

et du ratio entre le nombre de travailleurs couverts et la population en âge de

travailler de plus de 9,8%.

Dans ces conditions, l’effet sur la situation financière du système de retraite

marocain serait significatif. Le déficit total du système de retraite

représenterait 5,5% du PIB contre 7,4% prévu dans le scénario de base. En outre,

grâce à l’augmentation de l’offre de travail et à l’effet positif sur les

investissements, le taux de croissance du PIB serait nettement supérieur par

rapport à celui du scénario de base, soit 0,95 point de plus. Toutefois,

l’augmentation de la population active, notamment féminine, n’est pas

parfaitement absorbée sur le marché du travail et le taux de chômage

augmenterait de presque 2 pp en 2050.Scénarios de réorganisation du système de

retraites (S7 et S8).

Les effets d’une réorganisation du système de retraite marocain sont étudiés à

travers deux scénarios. Le scénario S7suppose, qu’à partir de 2015, les caisses

de retraites, à l’exception de la CIMR(1), fusionnent en constituant un seul

régime. Dans le scénario S8, il est supposé qu’à partir de 2015 la CMR et la

RCAR fusionnent en constituant un seul régime qui donc regrouperait tous les

affiliés du secteur public.

Dans les deux scénarios, tous les individus appartenant au nouveau régime

fusionné sont soumis aux mêmes règles concernant les cotisations versées et les

retraites perçues. En particulier, à partir de 2015, il est supposé que pour

tous les travailleurs couverts, la cotisation patronale est de 15% et la

cotisation salariale est de 10%. Alors que pour tous les retraités, la pension

représente 60% du dernier salaire perçu.

La situation financière du nouveau régime fusionnant la CNSS, la CMR et la RCAR

est nettement améliorée par rapport à celle des trois caisses de retraites

considérées séparément. En 2050, le déficit de ce nouveau régime représenterait

3,5% du PIB et, en ajoutant le déficit de la CIMR, le déficit global

représenterait 5,3% du PIB contre 7,4% prévu dans le scénario de base.

Le nouveau régime fusionnant les deux régimes publics (CMR et RCAR) présenterait

un déficit de 0,9% du PIB à l’horizon 2050. Au niveau agrégé, le déficit total

des caisses serait, à l’horizon 2050 de 6,3% et, par conséquent, 1 point de

moins que le scénario de base.

Par ailleurs, la fusion des caisses de retraite comporte une perte pour les

retraités appartenant à des caisses qui garantissent un taux de remplacement

supérieur à 60% (CMR et RCAR). Elle comporte également une perte de pouvoir

d’achat pour les travailleurs cotisants au niveau de l’ensemble des caisses.

Au plan macroéconomique, la réduction des déficits générés par la fusion de la

CNSS, CMR et RCAR (scénario S7) permet d’augmenter l’épargne agrégée, ce qui

garantit une accumulation de capital plus importante et donc une croissance

économique plus élevée. Cette fusion permet, de plus, de réduire légèrement le

taux de chômage. Dans le cas d’une fusion de la CMR et la RCAR, l’effet positif

au niveau macro, par rapport au scénario de base, est très limité.

(1) Il est important de souligner que nous jugeons que le régime de la CIMR, qui

est un régime complémentaire, ne peut pas être fusionné aux autres régimes. En

fait, il serait excessif de demander aux affiliés de la CIMR, qui actuellement

cotisent aussi à la CNSS, de payer des cotisations supplémentaires de 25% du

salaire, pour ensuite recevoir une retraite supplémentaire de 60% du dernier

salaire. Par conséquent, la CIMR est considérée dans nos simulations comme un

régime complémentaire à part.

Source