Le renchérissement des ressources et des remplois affecte directement la capacité de financer correctement l’économie réelle.

Les contraintes d’une offre inadéquate, susceptible d’aggraver encore l’incidence de la crise a donné lieu à une importante mobilisation de l’ensemble des acteurs du réseau commercial. Même le gouvernement est intervenu pour aider les banques et les entreprises à mieux développer leurs relations (prise en charge par l’Etat de 3% d’intérêt, règlement financier des imports/exports, allocations voyage d’affaires…).

Importance des dépôts des clients…

Ce soutien est à même d’amplifier les actions commerciales des banques en incitant les responsables d’agences et les chargés d’affaires “Entreprises” et “Particuliers” à mieux cadrer leurs actions commerciales.

Ainsi, les dépôts de la clientèle est gage de résistance et la clé d’un meilleur profil de la liquidité. Ce volet de l’activité bancaire est devenu une nécessité immédiate afin de faciliter le refinancement des établissements de crédits à court et moyen terme.

La solvabilité ne doit pas constituer un frein…

La solvabilité des emprunteurs et le cross selling des produits de collecte des ressources sont devenus un levier incontournable, ce qui pousse les banques à accorder une large place au rôle des agences dans la transmission de la politique de développement des activités érigée par les conseils d’administration, et ce afin que la contrainte de la solvabilité ne devienne pas un frein et paralyse ainsi la rentabilité des capitaux.

Le renforcement des réseaux par des conseillers actifs et très mobiles, et qui maîtrisent parfaitement les différents métiers (particuliers, entreprises, banque assurance, gestions d’actifs, gestion de patrimoine, monétique, etc.), constitue désormais un passage obligé, surtout que des suspicions des contraintes affectant l’offre de crédits inhérente aux nouvelles normes jurisprudentielle ont été largement diffusées dans la sphère micro-économique.

Limiter la transmission de l’insolvabilité à l’économie réelle

Ceci étant, deux grands principes de la gestion saine de l’Actif/Passif (ALM) sont basés essentiellement sur le refinancement des établissements de crédits et le renforcement des fonds propres.

Ainsi, les nouvelles orientations stratégiques doivent coller parfaitement à l’évolution des marchés et à la demande de financement, ce qui conduit inéluctablement à une contraction des encours d’actifs risqués au profit d’actifs qui bénéficient d’un traitement prudentiel favorable.

L’objectif ultime est de limiter la transmission de l’insolvabilité à l’économie réelle au travers le canal de crédit sous l’hypothèse d’une imparfaite substituabilité des prêts bancaires aux autres actifs financiers suite à un choc exogène de politique monétaire (hausse du coût de crédit) ce qui pousse les banques à réduire leurs offres de financement.

L’objectif devient alors de restaurer pleinement la confiance entre les banques et les agents économiques.

En effet et en raison d’un cycle de crédit atone, le taux de couverture des crédits par les dépôts qui reste confortable (95%) mérite d’être signalé comme une volonté de ne pas affecter le marché, en favorisant une bonne circulation de la liquidité, et ce malgré les vives tensions.

Rôle du réseau commercial des banques

Notons qu’une baisse des taux monétaires est souhaitable pour une diminution des coûts des ressources bilancielles, et ce en limitant l’incidence du comportement d’arbitrage de la clientèle, d’autant plus que la dégradation du contexte économique pourra inciter les ménages à se constituer une épargne de précaution à vue.

À ce niveau, le rôle du réseau commercial est primordial et l’enjeu étant le retour de la confiance, le redimensionnement des plans d’actions commerciales est vivement souhaitable.

Même si la qualité du crédit reste honorable, il faut s’atteler à ce que le ratio des créances douteuses reste acceptable. Le but est d’atténuer la sensibilité des résultats bancaires aux aléas de la conjoncture économique.

L’objectif est que les chargés d’affaires clientèles se positionnent pour écarter l’hypothèse d’une hausse encore sensible du risque de contrepartie, parce que le matelas des provisions pourrait être insuffisant pour couvrir les pertes dues au défaut de paiement.

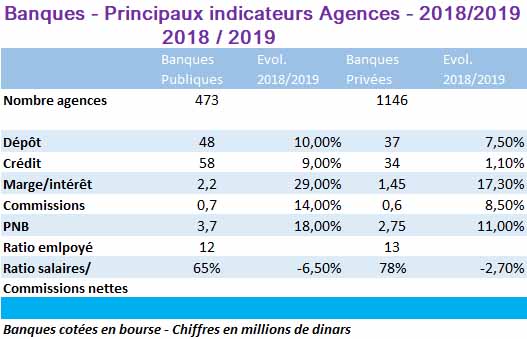

Les indicateurs d’activité au 31 décembre 2019 confirment la bonne résilience du réseau d’agences comme le démontrent les réalisations ci-après détaillées :

Ancien directeur de banque et PDG de plusieurs sociétés financières et de Bourse.