Face à l’idée de rembourser les échéances des dettes extérieures de la Tunisie en puisant directement dans les réserves en devises sans recourir à un nouvel emprunt, certaines craintes se sont exprimées alertant que cela entraînerait la chute du dinar. Dans cet article nous allons décortiquer cette idée préconçue et la confronter de manière objective à la réalité économique. Réalité, qui a été en Tunisie souvent empreinte (surtout à partir de l’année 2011) d’un mélange de dogmatisme et d’ingérence étrangère.

Tout observateur de la sphère géopolitique, saurait facilement qu’Il y a toujours eu d’énormes pressions internationales poussant les pays en voie de développement au surendettement et à la dévaluation de leurs monnaies. Le FMI avait, à plusieurs reprises exercé des pressions sur l’État tunisien afin qu’il dévalue sa monnaie (https://www.imf.org/external/pubs/ft/scr/2016/cr16138.pdf?fbclid=IwAR1wwt-M7JsqRHsHT_l_keOc8Aj76d-_rX-Czi9zW6Jl_shH8ZvGKgHgaL0 ) sous peine de ne pas lui accorder des crédits. La baisse du dinar s’apparente beaucoup plus à mon avis à un alignement de la politique monétaire tunisienne sur les injonctions du FMI, plutôt qu’à une baisse naturelle reflétant la « vraie valeur du dinar ». (Comme le montre la lettre d’intention envoyée par la Banque centrale en 2014 au FMI : https://www.Imf.Org/external/np/loi/2014/tun/fra/012814f.Pdf . Lettre dans laquelle la Banque Centrale était favorable à l’instauration d’un système de taux de change flexible comme réponse à la “surévaluation” du Dinar)

L’idée que toute baisse en jours d’importation, entraîne une baisse de la valeur de la monnaie locale a été répétée maintes fois partout dans le monde, à un tel point que c’est devenu un postulat théorique de base, dont la remise en question, serait une forme d’hérésie économique. Pourtant, de par les mécanismes de fixation quotidienne des taux de change, il n’y a aucun lien direct entre le volume des réserves en devises et le cours du jour de la monnaie en question. En effet, le taux de change en Tunisie dépend de l’offre et de la demande sur le marché de change interbancaire local au jour J, et non du stock de devises existant.

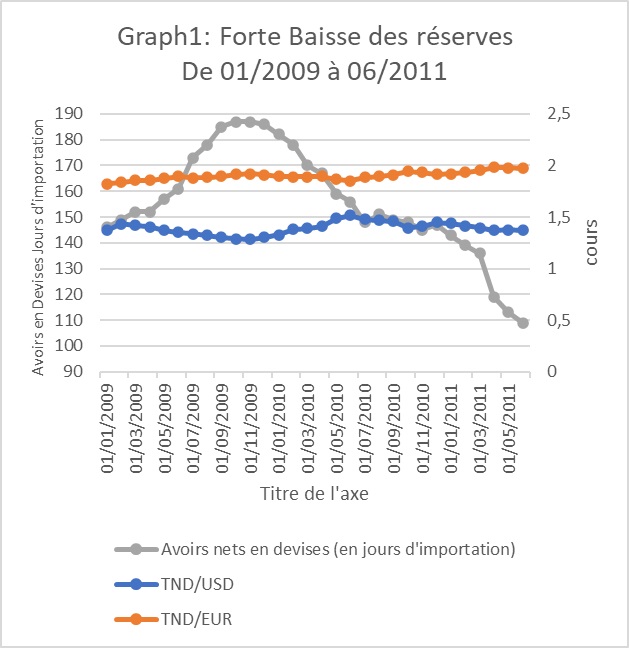

D’ailleurs comme le montre le Graph 1, malgré la forte hausse des réserves en devises en jours d’importations (de 146 à 187 soit 28%) puis la forte baisse (de 187 à 109 soit 71% d’écart), les cours de l’Euro et du Dollar par rapport au Dinar sont demeurés pratiquement inchangés (tout au long d’une période de 2 ans et demi) ; et ce même, à des cours de change beaucoup plus bas que les cours actuels (Euro 1,97 & USD 1,37). Il est à remarquer que le remboursement de l’Eurobond prévu pour le 16 février 2024, ne fera baisser le nombre de jours d’importations que de 118 à 104.

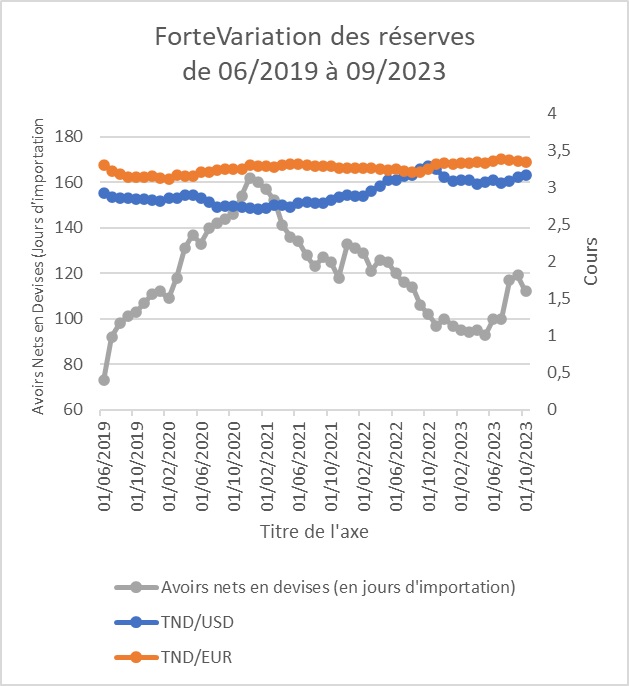

Si on considère le graphe 2 ci-dessous, on voit bien que malgré que les réserves en devises aient plus que doublé en 18 mois, passant de 73 jours d’importation le 30/06/2019 à 162 le 31/12/2022 puis rechuté à 93 le 31/05/2023, les taux de changes du Dinar vis-à-vis de ‘Euro et du Dollar sont restés pratiquement inchangés ou ont très peu varié (sans aucune proportion avec les très grandes variations des réserves en devises en jours d’importation).

Par ailleurs comme le montre aussi le Graph3 ci-dessous, jusqu’à l’année 2014 les réserves en devises étaient presque toujours sous la barre des 90 jours d’importations et pouvaient facilement descendre à 50, 30 voire 20 jours d’importation, et le Dinar tunisien était fort (l’Euro n’était monté à 1,5 Dinars qu’en juin 2004).

À partir de cette année-là, les avoirs en devises en jours d’importation ont nettement augmenté en restant presque constamment au-dessus de la barre psychologique des 90 jours, et la monnaie tunisienne a commencé sa chute accélérée par rapport à l’Euro et au Dollar en atteignant les taux qu’on connait aujourd’hui.

Le coefficient de corrélation est un ratio qui est toujours compris entre -1 et 1, et qui mesure la relation entre l’évolution de deux variables. Si ce coefficient est très proche de 1 les deux variables varient dans le même sens, s’il est presque égal à -1 elles varient dans des sens parfaitement opposés, s’il est égal à 0, il n’y a aucune relation entre l’évolution des deux variables.

Par exemple si on mesure le coefficient de corrélation entre le taux de change du dollar en Dinar et celui en euro, on trouve une valeur de 0,9558 (du 31/12/2012 au 30/11/2023) ce qui indique que ces taux de change varient presque exactement avec la même cadence et dans le même sens. Que trouve-t-on comme valeur concernant le coefficient de corrélation entre les réserves en devises mesurées en jours d’importations et les taux de change de l’euro et du dollar en Dinar ? Une valeur proche de -1 ? Non, nous trouvons respectivement sur la même période -0,0039 et 0,0037, ce qui implique clairement l’absence de toute relation entre les taux de change cités et le niveau des réserves en devises !

Il convient de se demander alors, d’où vient ce postulat selon lequel toute baisse des réserves en devises aurait comme impact, la baisse du taux de change. Il s’agit d’un dogme qui implique qu’à chaque remboursement d’échéance de dette, la banque centrale doit s’endetter pour garder le même niveau de réserves en devises en jours d’importation, emprisonnant ainsi l’économie du pays en question, dans la spirale du surendettement qui s’auto-amplifie avec un effet boule de neige.

À chaque fois qu’une banque centrale refuse de s’endetter à nouveau lors du remboursement d’une échéance de crédit, certains pays et bailleurs de fonds brandissent le risque de la baisse du taux de change de sa monnaie, et le Martèlent d’une manière soutenue au point De créer une panique sur le marché des changes, qui finit par faire baisser effectivement le taux de change en question.

Donc on finit par créer sur le plan économique, tous les éléments de ce qu’on appelle en psychologie l’effet nocebo (contraire de l’effet placebo) où la prophétie auto-réalisatrice de la baisse du taux de change prend naissance d’une peur dogmatique et irrationnelle (nous avons déjà vécu une situation pareille en Tunisie).

Le meilleur moyen de sécuriser nos réserves en devises par rapport à nos besoins, est de faire recours à des mesures protectrices par des options d’achat comme je l’ai indiqué dans mon précédent article https://www.webmanagercenter.com/2023/12/29/518541/fluctuation-des-cours-des-matieres-premieres-mesures-urgente-pour-immuniser-leconomie-tunisienne/ ou de conclure avec des pays amis, des accords préférentiels portant sur les produits de base comme le pétrole et le blé (et la Tunisie est déjà allée dans cette voie avec la Russie).

Comme on l’a expliqué ci-dessus, la volonté de certains pays occidentaux et bailleurs de fonds internationaux, est que les pays en voie de développement déprécient leur monnaie : alors que la Tunisie était en négociation à propos des accords de l’ALECA, une rumeur circulait que l’euro devait valoir 4 dinars, et le FMI avait même une fois, conditionné l’octroi d’un crédit à une dévaluation du dinar tunisien par la Banque centrale.

Le Dinar Tunisien, Une monnaie dévaluée

Dans ce qui suit nous allons vérifier si les allégations sur la surévaluation du dinar sont fondées ou non. Tout d’abord il y a une confusion très répandue, entre les titres de propriété comme des actions, et les taux de change de devises. Le taux de change est surtout et avant tout, un rapport d’équivalence entre deux pouvoirs d’achat. Même si une économie ne réalise aucune croissance, il n’y a aucune raison pour cela justifie une baisse de sa monnaie, si elle n’a pas connu une forte inflation.

Nous assistons aussi ces dernières années dans plusieurs pays en voie de développement, à une nouvelle forme d’évaluation du taux de change qui se base sur le marché parallèle et ceci représente une énorme aberration et un danger pour leurs économies. Ont recours, généralement au marché parallèle, les acteurs économiques qui se voient privés pour une raison ou une autre, d’agir sur le marché officiel.

Le marché parallèle répond en grande partie à des formes de commerce illégales : contrebande, trafic de drogue, immigration clandestine etc… Les acteurs concernés par ces commerces-là peuvent se permettre un taux de change plus élevé vu que les bénéfices qu’ils vont réaliser dans l’illégalité et en dehors de toute forme de taxation, dépassent largement les bénéfices qu’ils auraient pu réaliser dans la légalité du circuit officiel.

Le marché parallèle peut facilement être manipulé par des cessions ou des achats massifs non régulés, il n’y a pas de cotation officielle vérifiable et il est très aisé de dévaluer la monnaie locale d’un pays à travers la manipulation ou la propagation de rumeurs sur le prétendu cours de change du marché parallèle. D’ailleurs l’état Tunisien devrait prendre des sanctions contre toute personne qui cite comme référence le cours de change du marché parallèle.

Le risque de baisse du taux de change est aussi parfois évoqué lorsqu’il y a un financement direct par création monétaire, l’idée étant que l’augmentation de la masse monétaire sans création de richesse va diminuer la valeur de la monnaie et par là même faire baisser le taux de change du Dinar.

Curieusement, cette idée n’est jamais évoquée dans le sens contraire, c’est-à-dire quand les autres économies créent de la monnaie ex -nihilo. Par exemple, la Federal Reserve avait créé rien qu’entre 2020 et les 6 premiers mois de l’année 2021, l’équivalent de 9000 milliards de Dollars dans des investissements non créateurs de valeur ajoutée, soit à peu près 40% du PIB des états unis (Masse monétaire /PIB = 117 % en 2021), et on n’a entendu personne dire que le dollar devait baisser par rapport au dinar !!

Par ailleurs, le risque d’inflation d’origine monétaire en Tunisie demeure dans tous les cas, assez faible. Le ratio “Masse monétaire /PIB » est pour la Tunisie de : 77% alors que la moyenne mondiale est à 143%, le Maroc est à 126% et la Jordanie 116% (chiffres de la banque mondiale pour l’année 2022).

Il nous apparait clairement que le véritable danger ne vient pas du financement direct ni de l’utilisation des réserves de change pour financer le service de la dette, mais plutôt de la répétition et du renforcement de l’illusion de la justification de baisse de la valeur du dinar. Pour mieux apprécier le coût que cela peut avoir sur l’économie Tunisienne, nous allons citer les effets d’une baisse de 3 % (d’origine psychologique) dans la valeur du dinar (qui correspond à peu près à 0,100 Dt en valeur de l’Euro ou du Dollar par rapport au Dinar) :

- Augmentation de l’encours de notre dette extérieure d’à peu près 2 500 Millions de Dinars

- Augmentation du service de la dette extérieur pour l’année 2024 d’à peu près 400 Millions de dinars

- Augmentation du budget dédié à la compensation (hausse du coût de l’importation du pétrole, blé, sucre fer etc…)

- Perte de compétitivité des industries qui importent leurs intrants

- Inflation importée sur l’ensemble des produits de consommation et d’équipement

- Augmentation du déficit public (produits importés par l’état) qui augmente à son tour les taxes et finit par freiner la croissance économique

- Aggravation du déficit de la balance courante augmentant ainsi le besoin d’endettement du pays

- Accélération de la fuite des compétences du fait de l’aggravation du gap au niveau des salaires

Compte tenu de tous les éléments qu’on vient de citer à propos du taux de change, l’indicateur qui nous semble le plus adéquat, est l’indice de parité de pouvoir d’achat selon lequel 1 dollar vaudrait 0.93 DT (chiffre de de la Banque mondiale). Cela ne Veut pas dire que ce taux de change là est ce qu’il y a de meilleur pour nous à l’heure actuelle, cela serait un choc déstabilisant pour l’économie s’il changeait du jour au lendemain bien évidemment. Par contre un taux de 2,9 dinars pour 1 € d’ici la fin de l’année 2024 nous parait raisonnable.

À ce titre il serait judicieux de modifier aussi bien la réglementation de change ainsi que la loi portant statut de la banque centrale, afin qu’elle puisse disposer du cadre réglementaire qui lui permet d’être en mesure de réajuster la valeur du Dinar.

Zied AYOUB