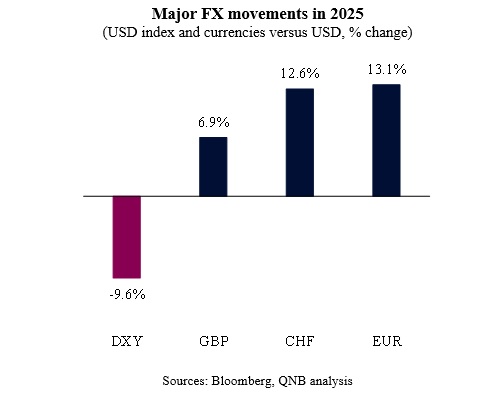

Les marchés des changes (FX) constituent l’expression la plus directe des grandes tendances macroéconomiques mondiales, car ils se situent au cœur des flux de capitaux et des décisions d’allocation qui les sous-tendent. L’an dernier, les principaux marchés des changes ont connu une volatilité marquée. L’indice du dollar américain (DXY), référence traditionnelle mesurant la valeur du dollar face à un panier pondéré de six grandes devises, a enregistré une dépréciation de 9,6 % en 2025, l’une de ses plus mauvaises performances depuis près d’une décennie. À l’inverse, l’euro (EUR), le franc suisse (CHF) et la livre sterling (GBP) se sont nettement appréciés face au dollar.

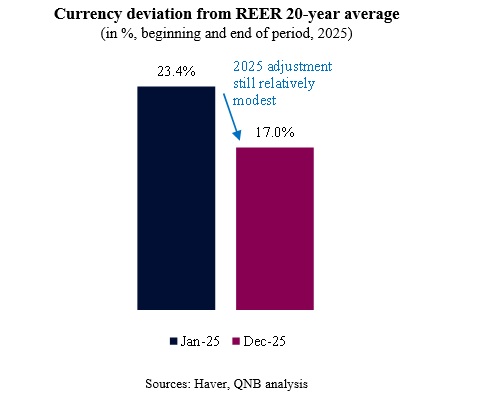

Premièrement, malgré sa dépréciation en 2025, le dollar reste « surévalué » selon plusieurs indicateurs standards, ce qui plaide pour de nouveaux ajustements à long terme. Une méthode courante consiste à analyser les taux de change effectifs réels (REER), pondérés par les échanges commerciaux et corrigés de l’inflation, et à les comparer à leurs moyennes de long terme. Cet indicateur est plus robuste que les taux de change nominaux, car il intègre l’évolution des structures commerciales et les déséquilibres économiques liés à l’inflation. Les données de décembre 2025 montrent que le dollar demeure la devise la plus surévaluée parmi les économies avancées, de plus de 17 % par rapport à sa « juste valeur » théorique. La baisse enregistrée en 2025 ne représente ainsi qu’un ajustement partiel : depuis le pic de janvier 2025, la surévaluation n’a diminué que de 640 points de base, soit moins de 30 % de l’ajustement total nécessaire. Une inflation américaine plus élevée que celle de plusieurs partenaires commerciaux majeurs en Asie et en Europe complique encore ce processus. Structurellement, le dollar reste donc sous pression.

Troisièmement, le positionnement global des investisseurs suggère que des rééquilibrages de portefeuilles pourraient se traduire par une hausse des allocations vers des actifs non américains. Au cours de la dernière décennie, les portefeuilles se sont fortement concentrés sur les actifs américains, en raison de la surperformance économique des États-Unis, de la solidité des marchés actions et du rôle central des bons du Trésor dans la finance mondiale. De nombreux investisseurs sont ainsi structurellement surpondérés en actifs américains, tandis que les allocations vers d’autres économies avancées restent faibles. Dès lors, même de légers ajustements en faveur de la diversification ou de la gestion du risque pourraient générer des flux de capitaux significatifs vers des classes d’actifs sous-pondérées, impliquant une pression vendeuse sur le dollar. Par ailleurs, la baisse des taux d’intérêt américains accroît l’attrait des devises à rendement plus élevé, notamment dans les économies émergentes, ce qui renforce les sorties de capitaux hors des États-Unis.

En définitive, des ajustements supplémentaires du dollar au-delà des niveaux actuels restent probables. La devise américaine devrait progressivement converger vers des niveaux plus « équitables », dans un contexte de normalisation de l’exceptionnalisme américain et de rééquilibrage des portefeuilles mondiaux.

(source: QNB Economics)