Les recettes fiscales totales en pourcentage du PIB indiquent la part de la production d’un pays prélevée par l’Etat sous forme d’impôts. Elles sont considérées comme un indicateur du contrôle exercé par l’Etat sur les ressources produites par l’économie.

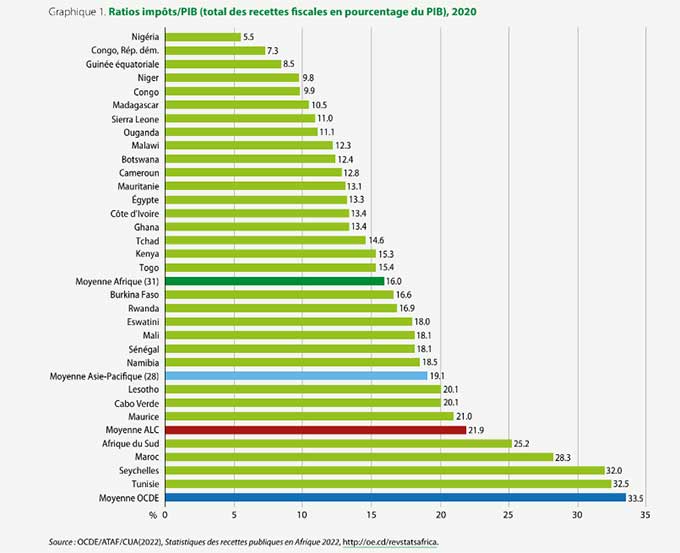

Selon la publication de l’OCDE consacrée aux statistiques des recettes publiques en Afrique pour l’année 2022, la Tunisie serait en tête du peloton en matière de pression fiscale avec un ratio de 32,5% en 2020 (voir graphique) sachant que le ratio moyen non pondéré impôts/PIB dans les 31 pays d’Afrique étudiés dans la publication est de l’ordre de 16%.

Les ratios impôts/PIB en Egypte et au Maroc sont respectivement de 13,3% et de 28,3%. La moyenne OCDE, quant à elle, est de l’ordre de 33,5%.

Toujours, selon l’étude de l’OCDE, « les impôts sur les biens et services représenteraient la catégorie d’impôts la plus sévèrement touchée par la crise du COVID-19 dans les 31 pays d’Afrique, puisque les recettes correspondantes ont reculé de 0,4% du PIB en moyenne entre 2019 et 2020. Cette baisse était due à la diminution des recettes tirées des TVA en pourcentage du PIB, soit 0,3 point. A l’inverse, les recettes générées par les IRPP sont restées inchangées au cours de cette période, tandis que celles provenant des impôts sur les bénéfices des sociétés ont augmenté de 0,1 point, une hausse exclusivement portée par le Tchad ».

La question fiscale en Tunisie a été toujours été polémique entre ceux qui considèrent le taux des impôts sur les salariés trop élevé par rapport à la qualité des services publics et en prime dans les secteurs de la santé, du transport et de l’éducation et ceux qui pensent la pression fiscale sur les entreprises n’encourage pas l’investissement.

Dans une étude publiée par l’ITCEQ (Institut tunisien de la compétitivité et des études quantitatives), Belhassen Jebali, chercheur à la Direction centrale des études économiques, indique que la comparaison à l’échelle internationale de la pression fiscale moyenne sur le travail salarié de la Tunisie avec quelques pays de comparaison de l’OCDE et l’UE montre que des pays comme l’Allemagne, la Belgique, la France, l’Italie, la Romanie, le Portugal, l’Espagne et la Turquie taxent, en moyenne, plus que la Tunisie, le revenu du travail salarié.

D’autres études telles celle réalisée par OXFAM Tunisie appellent à harmoniser les régimes d’imposition des différentes catégories de revenus et élargir l’assiette de l’impôt sur les sociétés en rehaussant le taux général d’IS mais aussi restaurer la progressivité en limitant les multiples incitations et exonérations fiscales qui grèvent à hauteur de 60% la base d’imposition de l’impôt.

Cette étude interpelle aussi les décideurs publics pour l’imposition des revenus du capital à celle des revenus du travail en y appliquant indistinctement le barème de l’impôt sur le revenu et à revoir à la hausse les taux d’imposition pour certains impôts sur la richesse, le patrimoine foncier, ainsi que les droits de succession.

Ce qui, semble-t-il, a été entendu par les autorités fiscales nationales car des bruits persistants ont couru sur un possible impôt sur la fortune dans la loi des Finances 2023.

En fait, les politiques fiscales qui représentent aujourd’hui, un élément central des orientations économiques avec d’importants effets macroéconomiques. Comment par le biais de mesures fiscales relancer la consommation des ménages, ou doit-on accorder des baisses de charges aux entreprises pour stimuler l’investissement et juguler le chômage ?

Francis Gérard, économiste et auteur, exprime deux points de vue sur le site Contrepoint, à propos de la philosophie de l’impôt. Le premier où on considère que « l’État est un instrument que se donne la société civile et qui doit rester à son service » et que, pour le financer, il faut en répartir le coût et le deuxième qui estime que le citoyen doit « subordonner ses intérêts à ceux de la collectivité » et que, pour la financer, c’est à elle, c’est-à-dire à l’État, que revient de fixer la quote-part de chacun.

Pour l’auteur, la première conception correspond à la justice commutative : chacun reçoit (à peu près) l’équivalent de ce qu’il donne.

La deuxième conception prétend correspondre à la justice distributive : mais « une société moderne ne peut être considérée comme une communauté unique où le concept de justice distributive pourrait s’appliquer ».

Où se positionne un pays comme la Tunisie par rapport à ces deux conceptions ? Aujourd’hui, les infrastructures dans le pays sont désuètes y compris celles de la santé et de l’éducation, le réseau routier en piteux état, les moyens de transports sont lamentables et l’investissement public absent ! In fine, pourquoi prélever des impôts aussi importants si ce n’est pour donner les moyens à un Etat d’offrir aux citoyens des prestations et des services de qualité, de stimuler l’investissement et la croissance et de préserver le tissu entrepreneurial ?

Des questions qui mériteraient réponses de la part des pouvoirs publics dans un pays où le service public est en chute libre et où l’investissement est en panne. L’évaluation des effets des politiques fiscales pourrait leur éviter des erreurs d’appréciation qui pourraient être dramatiques sur le pays.

A.B.A