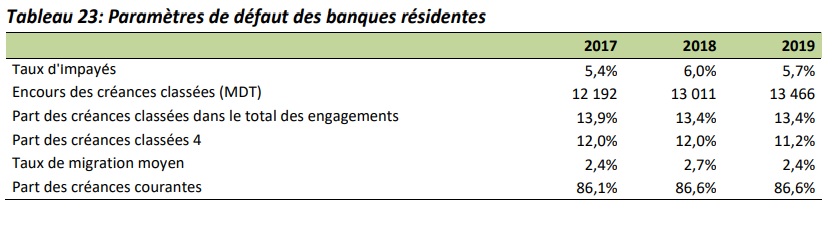

Malgré la poursuite des difficultés économiques, les banques sont parvenues à maîtriser leurs indicateurs de risque de crédit comme en témoigne l’analyse des principaux paramètres de défaut du portefeuille crédit avec :

▪ Un taux de migration moyen des créances courantes vers les créances classées de 2,4% contre 2,7% au titre de 2018, en lien avec la baisse du risque additionnel de 47 MDT pour s’établir à 1 977 MDT à fin 2019.

▪ La poursuite de la maîtrise de la part des créances classées, pour la quatrième année consécutive, pour stagner à 13,4% les deux dernières années en lien avec les opérations de cession et radiation des créances pour 465 MDT.

La structure des engagements par classe n’a pas changé par rapport aux années précédentes avec une prépondérance de la classe 4 qui représente 86,4% des créances classées.

▪ qu’ayant poursuivi une tendance baissière au cours des quatre dernières années, la part des créances classées 4 dans le total engagement demeure élevée (aux alentours de 11%), et ce depuis plusieurs années, ce qui nécessite une stratégie nationale de résolution de l’ancien stock des créances classées;

▪ 11 banques affichent une part des créances classées supérieures à 15% et détiennent 33,6% du total actif du secteur;

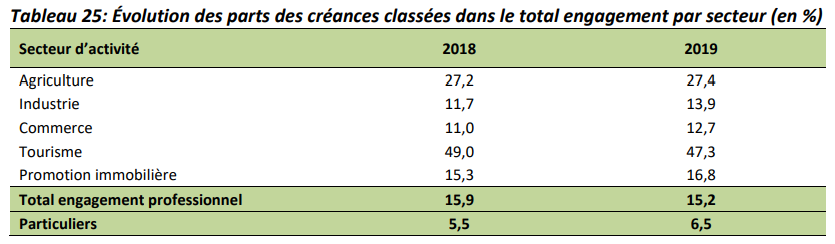

▪ 47,3% et 27,4% respectivement des créances des secteurs touristique et agricole sont classées, néanmoins, la part globale des engagements dans ces deux secteurs est aux alentours de 7% du total engagement des banques ;

▪ La ventilation des créances classées par secteur d’activité montre, au même titre que l’année précédente, une concentration sur les secteurs industriel et touristique qui accaparent 45,2% de l’encours des créances classées.

▪ La hausse du taux de couverture des créances classées par les provisions de 0,8 point de pourcentage passant de 55,6% en 2018 à 56,4%.

▪ L’affectation de 14,7% du PNB réalisé par le secteur bancaire au titre de 2019 aux dotations aux provisions pour risque de crédit.

L’analyse par banque du taux de couverture des créances classées par les provisions fait ressortir des disparités. En effet, 14 banques détenant 88,3% du total actif présentent des taux supérieurs à 50%.