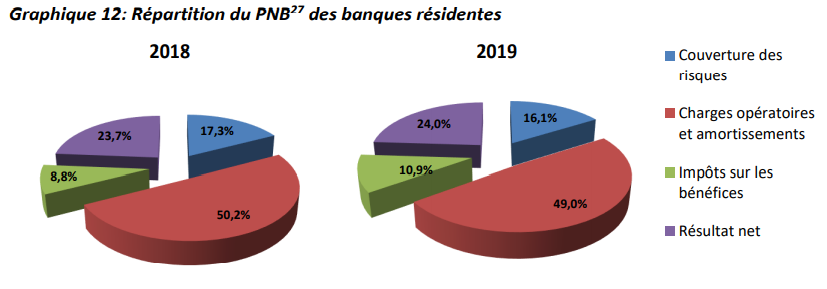

Le PNB total réalisé par le secteur en 2019, de 5,5 milliards de dinars a été affecté comme suit :

▪ 49 % pour couvrir les charges opératoires et les amortissements,

▪ 16,1% pour couvrir le risque crédit contre 17,3% en 2018,

▪ 10,9% au titre des impôts sur les bénéfices, et

▪ 24% au titre du résultat net de l’exercice.

Cette augmentation est la résultante de l’effet combiné des facteurs suivants :

▪ l’augmentation du TMM ;

▪ la baisse de l’encours des dotations nettes aux provisions et résultat des corrections de valeurs sur créances, hors bilan et passif (29 MDT ou -3,5%) ;

▪ et le ralentissement du rythme de progression des charges opératoires (+8,7% contre +17,2% en 2018).

Par conséquent, les indicateurs de rentabilité se sont situés à des niveaux globalement satisfaisants et en progression par rapport à l’année précédente, soit un ROA de 1,2% (+0,1%) et un ROE de 13,3% (+0,4%).

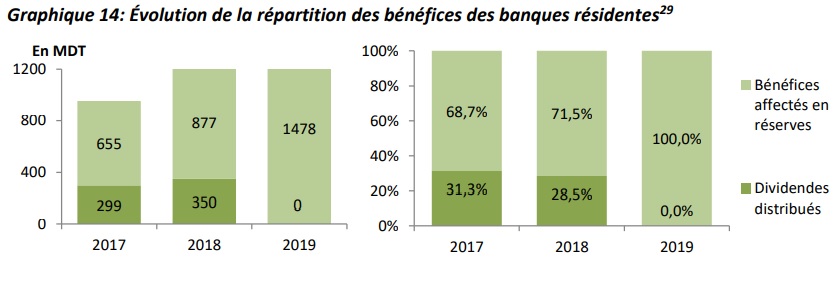

Au titre de 2019, 16 banques ont affiché un résultat bénéficiaire avec un bénéfice cumulé de 1 478 MDT (contre 18 banques avec un bénéfice cumulé de 1 227 MDT en 2018) et 7 banques ont affiché un résultat déficitaire s’élevant à 165 MDT (contre 70 MDT de perte affichée par 5 banques en 2018).

Le bénéfice cumulé de 2019 a été en totalité affecté en réserves suite à la décision de la BCT28 d’inviter les banques et les établissements financiers à suspendre toute mesure de distribution de dividendes au titre de l’exercice 2019 et de s’abstenir d’effectuer toute opération de rachat de leurs propres actions, et ce en vue de renforcer leurs fonds propres pour faire face aux risques potentiels liés aux retombées de la pandémie COVID-19 sur les secteurs économiques.